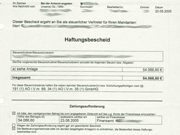

Unter bestimmten Voraussetzungen haftet der Arbeitgeber für die Lohnsteuerzahlungen seiner Arbeitnehmer. Damit kann das Finanzamt beim Arbeitgeber für diesen fremde Steuerschulden, nämlich solche des Arbeitnehmers geltend machen. Hierzu erlässt das Finanzamt einen Haftungsbescheid, in dem die jeweiligen Einzelheiten geregelt sind.

Unter bestimmten Voraussetzungen haftet der Arbeitgeber für die Lohnsteuerzahlungen seiner Arbeitnehmer. Damit kann das Finanzamt beim Arbeitgeber für diesen fremde Steuerschulden, nämlich solche des Arbeitnehmers geltend machen. Hierzu erlässt das Finanzamt einen Haftungsbescheid, in dem die jeweiligen Einzelheiten geregelt sind.

Unverbindliche Anfrage

Kontaktieren Sie uns kostenfrei und unverbindlich bei Fragen zu Wirtschaftsrecht und Steuerrecht. Wir melden uns kurzfristig zurück.

Achtung! Bei Fristabläufen oder anderem sofortigen Handlungsbedarf kontaktieren Sie uns für eine Bearbeitung am selben Tag bitte ausschließlich telefonisch Montag bis Freitag vor 17 Uhr: +49 30 39 88 53 860

Der Haftungsbescheid bietet dem Finanzamt die Möglichkeit, einen Haftungsschuldner für Steuerschulden in Anspruch zu nehmen, die bei einem Dritten als eigentlich Steuerpflichtigem entstanden sind. Es müssen dabei bestimmte Voraussetzungen der Haftung für Steuerschulden vorliegen. Außerdem muss das Finanzamt sein Ermessen ordnungsgemäß ausgeübt haben. Andernfalls ist der Haftungsbescheid rechtswidrig. Einzelheiten zum Haftungsbescheid sind in § 191 AO geregelt. Zu beachten ist, dass der Haftungsbescheid selbst rein deklaratorische Wirkung hat. Die materiell-rechtlichen Grundlagen der Haftung sind in den jeweiligen Haftungsvorschriften geregelt.

Der Haftungsbescheid bietet dem Finanzamt die Möglichkeit, einen Haftungsschuldner für Steuerschulden in Anspruch zu nehmen, die bei einem Dritten als eigentlich Steuerpflichtigem entstanden sind. Es müssen dabei bestimmte Voraussetzungen der Haftung für Steuerschulden vorliegen. Außerdem muss das Finanzamt sein Ermessen ordnungsgemäß ausgeübt haben. Andernfalls ist der Haftungsbescheid rechtswidrig. Einzelheiten zum Haftungsbescheid sind in § 191 AO geregelt. Zu beachten ist, dass der Haftungsbescheid selbst rein deklaratorische Wirkung hat. Die materiell-rechtlichen Grundlagen der Haftung sind in den jeweiligen Haftungsvorschriften geregelt.